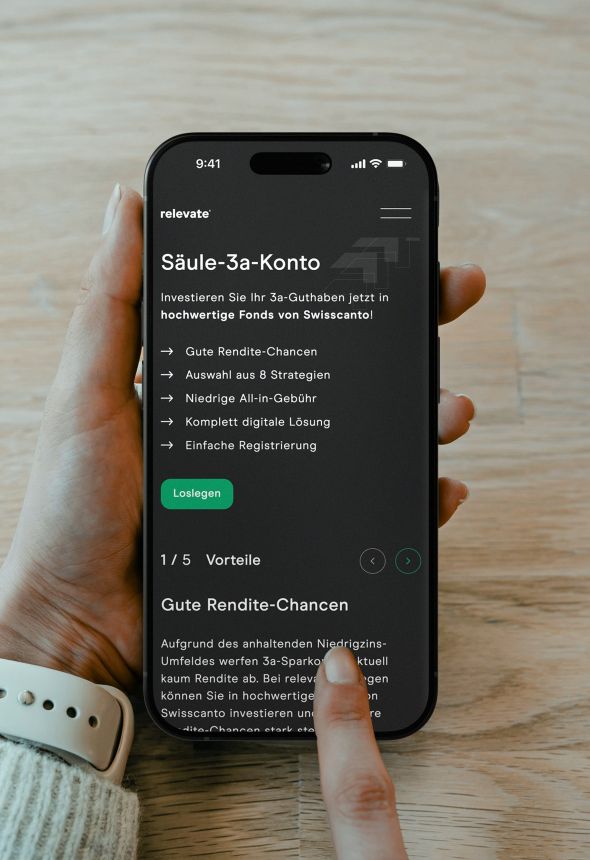

Säule-3a-Konto

Investieren Sie Ihr 3a-Guthaben jetzt in hochwertige Fonds von Swisscanto!

- Gute Rendite-Chancen

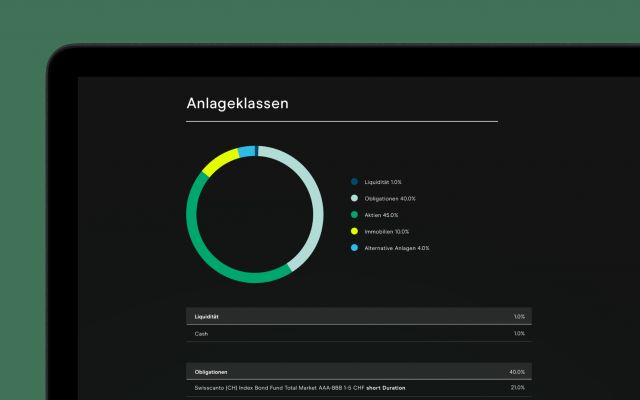

- Auswahl aus 8 Strategien

- Niedrige All-in-Gebühr

- Komplett digitale Lösung

- Einfache Registrierung

Vorsorgerechner Säule 3a

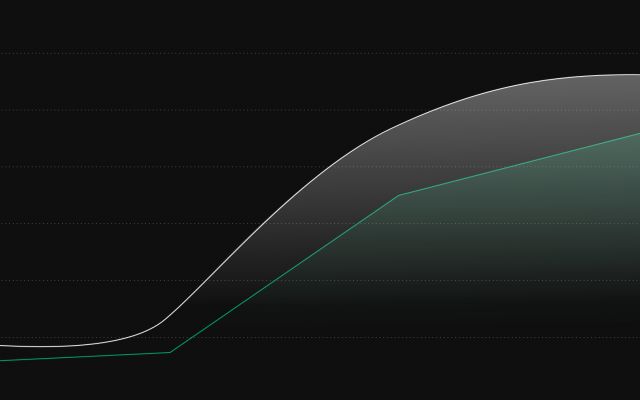

Der Vorsorgerechner von relevate gibt Ihnen eine Indikation über die mögliche Entwicklung Ihrer Vorsorgegelder sowie eine Übersicht der historischen Entwicklung basierend auf realen Daten.

Ihre Angaben

Alter

Jahre

Berufliche Situation Info

Einzahlung pro Jahr

CHF

3a-Startkapital auf relevate

CHF

Investment-Typ

Konservativ

Vorsichtig

Bedacht

Ausgewogen

Chancenorientiert

Experimentierfreudig

Wagemutig

Risikofreudig

relevate-Strategieempfehlung für Sie

Jahr

Anzahl Jahre

Performance-Index der letzten 5 Jahre

relevate®

Vorschau Ihres Vermögens mit relevate®

hervorragend

mittel

schlecht

Konto jetzt kostenlos eröffnen!

-

Produkt auswählen

-

Strategie definieren

-

Vertrag im digitalen Onboarding abschliessen

Die Säule 3a ist neben der staatlichen Alters- und Hinterlassenenversicherung (AHV) und der beruflichen Vorsorge mittels Pensionskassen das dritte Element der dreisäuligen Schweizer Altersvorsorge. Als Ganzes beinhaltet die dritte Säule auch noch die Säule 3b.

Generelles

Was ist die Säule 3a?

Die Säule 3a ist neben der staatlichen Alters- und Hinterlassenenversicherung (AHV) und der beruflichen Vorsorge mittels Pensionskassen das dritte Element der dreisäuligen Schweizer Altersvorsorge. Als Ganzes beinhaltet die dritte Säule auch noch die Säule 3b.

Beide Säulen, 3a und 3b, bilden zusammen den privaten Teil der Altersvorsorge. Sie unterscheiden sich dadurch, dass die Säule 3a gebunden und staatlich gefördert wird, während die Säule 3b ungebunden ist und nicht gefördert wird. Das bedeutet: Kapital aus der Säule 3a kann in der Regel erst nach der Pensionierung bezogen werden, während über Kapital aus der Säule 3b jederzeit frei verfügt werden kann.

Die dritte Säule hat den Zweck, den Lebensstandard von Pensionären so weit zu erhöhen, dass er an den Standard während ihres Erwerbslebens heranreicht. Die Förderung der Säule 3a erfolgt über steuerliche Vergünstigungen sowohl während der Ansparphase als auch bei der Kapitalauszahlung. Der jährlich geförderte Maximalbetrag ist gesetzlich begrenzt.

Was ist ein Säule-3a-Konto?

Ein Säule-3a- oder Dritte-Säule-Konto ist eine spezielle Art von Konto, das nur dazu dient, die Sparbeträge einer Person für die Säule 3a aufzunehmen. Säule-3a-Konten werden sowohl von Banken, Stiftungen wie auch von Versicherungen angeboten.

Nicht alle Säule-3a-Konten sind Konten im klassischen Sinne, die einen bestimmten, sich im Zeitverlauf ändernden Zinssatz für das angelegte Geld bieten. Es existieren auch Säule-3a-Konten, die einem Wertschriftendepot ähneln und deshalb mitunter auch als “Säule-3a-Depot” bezeichnet werden: Auf diesen Konten werden die Säule-3a-Gelder nicht als Barvermögen zu einem bestimmten Zinssatz verbucht. Stattdessen werden von den Geldern Anteile von Aktien-, Anleihe-, Edelmetall- oder Immobilienfonds gekauft, deren Wert mit der Zeit steigen oder sinken kann.

relevate ist sowohl 3a-Konto als auch -Depot: Sie können Ihre dritte Säule bei uns sowohl zu einem festen Zins als Bareinlage sparen (Strategie relevate cash) wie auch (ergänzend) in verschiedene Fonds investieren (die übrigen sieben Strategien).

Welche Vorteile habe ich durch ein Säule-3a-Konto?

Insbesondere wer jährlich den Maximalbetrag auf sein Säule-3a-Konto einzahlt, kann sich nennenswerte Steuervorteile sichern, die für eine direkte Rendite auf den Sparbetrag sorgen. Darüber hinaus gibt es Steuervergünstigungen beim späteren Kapitalbezug, sodass eine private Altersvorsorge mit der Säule 3a lukrativer sein kann als eine rein privat betriebene Vorsorge mit gängigen Finanzprodukten.

Neben den Zahlen hat das Besparen der dritten Säule psychologische Vorteile: Der öffentlich kommunizierte Maximalbetrag schafft einen offiziellen Referenzwert dafür, wie hoch eine private Vorsorge pro Jahr im besten Fall mindestens ausfallen sollte. Ohne diesen Wert bleibt es Vorsorgenden komplett selbst überlassen, wie viel sie zur Seite legen.

Des Weiteren sorgt die Bindung der Säule-3a-Gelder an den Zweck Altersvorsorge dafür, dass Vorsorgende nicht in die Versuchung kommen, das Geld anderweitig zu verwenden und damit ihren Lebensstand im Alter zu gefährden.

Gibt es einen Einlegerschutz für mein 3a-Vermögen bei relevate?

Nein, für Bareinlagen auf Säule-3a-Konten (Strategie relevate Cash) gilt keine Einlagensicherung. Allerdings werden 3a-Guthaben bis maximal 100’000 Franken pro Kunde und Vorsorgestiftung konkursrechtlich privilegiert behandelt.

Für 3a-Gelder, die mit einer der übrigen relevate Strategien in Fonds investiert sind, ist eine Einlagensicherung oder privilegierte Behandlung nicht notwendig, da diese Gelder als Sondervermögen gelten. Geht eine Bank Konkurs, werden diese Gelder an die Vorsorgestiftung transferiert.

Mehr Informationen zum Thema finden Sie auf der Website des Vereins esisuisse.

Wer das 18. Altersjahr erreicht hat und nicht älter als 64 Jahre (Frauen) respektive 65 Jahre (Männer) ist, kann sich bei relevate registrieren.

Kontoeröffnung & Einzahlung

Wie kann ich ein Säule-3a-Konto bei relevate eröffnen?

Wer das 18. Altersjahr erreicht hat und nicht älter als 64 Jahre (Frauen) respektive 65 Jahre (Männer) ist, kann sich bei relevate registrieren.

Als Neukunde können Sie dann in wenigen Schritten ein 3a-Konto eröffnen:

- Registrieren und Produkt auswählen

- Risikoprofil und Strategie definieren

- Einzahlung oder Transfer vornehmen

Wie viele Säule-3a-Konten sind gesetzlich erlaubt?

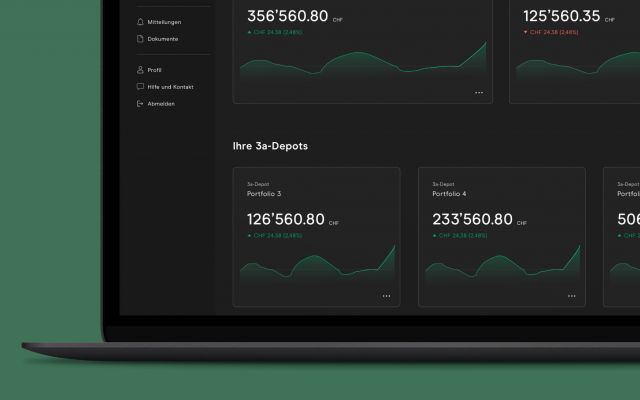

Es gibt keine gesetzliche Beschränkung für die Anzahl an 3a-Konten. Bei relevate können Sie bis zu fünf verschiedene Portfolios eröffnen.

Kann ich mehrere 3a-Portfolios bei relevate eröffnen?

Bei relevate können Sie maximal fünf Portfolios je vorsorgenehmende Person eröffnen.

Ab welchem Betrag sollte ich ein neues 3a Konto eröffnen?

Dies hängt von verschiedenen Faktoren ab. Oftmals lohnt es sich, ab einem Betrag von rund CHF 50'000 ein weiteres Konto zu eröffnen.

Wie eröffne ich ein weiteres 3a-Portfolio bei relevate?

Wenn Sie als bestehender Kunde ein 3a-Portfolio eröffnen möchten, dann können Sie dies einfach und schnell über die Option "Produkt hinzufügen" erledigen.

Handelt es sich um das gleiche Produkt, das Sie schon haben, dann haben Sie die Möglichkeit, Ihr bestehendes Risikoprofil und die bestehende Anlagestrategie auch für das neue Portfolio zu übernehmen.

Wie kann ich Geld von einem anderen Säule-3a-Konto zu relevate transferieren?

Beim Abschluss der Eröffnung stellen wir Ihnen sämtliche Dokumente für den Transfer Ihrer 3a-Gelder zur Verfügung.

Was sind die Voraussetzungen für eine Einzahlung in die 3. Säule?

Damit Sie in die 3. Säule einzahlen können, benötigen Sie ein AHV-pflichtiges Erwerbseinkommen in der Schweiz. Einen Mindestbetrag für die Eröffnung eines 3a-Kontos bei relevate gibt es nicht, allerdings können 3a-Gelder bei uns erst ab 20 Franken investiert werden. Bis zu dieser Grenze verbleiben Sie als Bareinlage auf dem Konto.

Mehr Infos zum Thema erhalten Sie hier:

Wie kann ich Geld auf mein Säule-3a-Konto bei relevate einzahlen?

Auf der Seite Einzahlen Ihres Portfolios werden Sie darüber informiert, wie viel Sie im laufenden Jahr noch einzahlen können. Über den Button "Jetzt einzahlen" gelangen Sie auf die Zahlungsinstruktionen mit QR-Code, welchen Sie ganz einfach und schnell mit Ihrem E-Banking einscannen können.

Wie hoch ist der Maximalbetrag für die Einzahlung in die Säule 3a?

Der Maximalbetrag ändert sich in der Regel alle ein bis drei Jahre. Aktuell (2026) liegt er bei CHF 7’258 für Angestellte und bei CHF 36’288 bzw. max. 20 Prozent des Nettoeinkommens für Selbstständige ohne Pensionskassenanschluss.

Mehr Infos zum Thema erhalten Sie hier:

Muss ich einen festgelegten Betrag in die Säule 3a einzahlen?

Nein, Sie können den Betrag selbst bestimmen. Wichtig ist aber, dass Ihre Einzahlung den Maximalbetrag nicht übersteigt. Beachten Sie auch, dass Vorsorgegelder bei uns erst ab 20 Franken investiert werden können. Bis zum Erreichen dieses Betrages verbleiben die Gelder als Bareinlage auf Ihrem Vorsorgekonto (Strategie relevate cash).

Werden bei einer Einzahlung oder einem Transfer Gebühren belastet?

Nein, wir belasten weder bei einer Einzahlung noch bei einem Transfer Gebühren.

Kann ich nur einen Teil meines 3a-Kapitals investieren?

Ja, Ihr 3a-Kapital kann nur teilweise in die gewählte Anlagestrategie investiert werden. Der Rest verbleibt in diesem Fall als Bareinlage auf dem Konto (Strategie relevate cash).

Kann ich selbst entscheiden, wann meine Säule-3a-Gelder nach der Einzahlung investiert werden?

Ja, die Gelder können zunächst als Bareinlage auf dem relevate Konto verbleiben (Strategie relevate cash). Zu einem Zeitpunkt, den die Kontoinhaber selbst festlegen, können sie dann investiert werden. Der Handel selbst erfolgt stets wöchentlich am zweiten Bankarbeitstag.

Zu welchem Zeitpunkt wird das Säule-3a-Kapital investiert?

Die Investitionen bei relevate finden immer am zweiten Bankarbeitstag einer Woche statt.

Ich habe mehr als den Maximalbetrag überwiesen – wie und wann erhalte ich die Differenz zurück?

Wenn Sie mehr als den Maximalbetrag einbezahlt haben, wird der übersteigende Teil von der Steuerbehörde nicht genehmigt. Sie erhalten von der Steuerbehörde eine Mitteilung, welche Sie uns für die Rücküberweisung zustellen können. Nach Erhalt werden wir Ihnen den übersteigenden Teil zurückerstatten.

Besteht eine Mindestlaufzeit für die Säule-3a-Vorsorge mit relevate?

Nein, bei relevate gibt es keine Mindestlaufzeit für die Säule-3a-Vorsorge.

Darf ich einen nachträglichen Einkauf in die dritte Säule tätigen?

Aktuell (Stand 2023) ist es nicht möglich, Geld für zurückliegende Jahre in die Säule 3a einzuzahlen. Eine Gesetzesänderung ist allerdings bereits beschlossen. Diese wird innerhalb der nächsten Jahre umgesetzt werden und das Nachzahlen der dritten Säule wird dann möglich sein.

Mehr Infos zum Thema Nachzahlung der Säule 3a erhalten Sie hier:

Dürfen Partner mit gemeinsamer Steuererklärung beide eine Säule 3a aufbauen?

Ja, unter der Voraussetzung, dass beide Partner über ein AHV-pflichtiges Erwerbseinkommen verfügen, können beide Partner eine Säule 3a aufbauen.

Eine Auszahlung der Säule 3a ist frühestens fünf Jahre vor Erreichen des regulären Rentenalters von 65 bzw. 64 Jahren möglich. Sollte über dieses Alter hinaus noch weitergearbeitet werden, kann der Bezug bis zu fünf Jahre aufgeschoben werden.

Kontoauflösung & Auszahlung

Wann kann das Geld aus der dritten Säule bezogen werden?

Eine Auszahlung der Säule 3a ist frühestens fünf Jahre vor Erreichen des regulären Rentenalters von 65 bzw. 64 Jahren möglich. Sollte über dieses Alter hinaus noch weitergearbeitet werden, kann der Bezug bis zu fünf Jahre aufgeschoben werden.

In bestimmten Fällen ist auch ein früherer Vorbezug möglich. Genaueres erfahren Sie hier:

Wie kann ich mein Säule-3a-Konto auszahlen lassen?

Bei relevate läuft die Kontoauflösung wie folgt ab:

- Wählen Sie in der Portfolioübersicht den Button “Bearbeiten” aus.

- Wählen Sie nun die Option “Portfolio saldieren” aus.

- Geben Sie den Saldierungsgrund an.

- Wir senden Ihnen eine Dokumentvorlage zu.

- Füllen Sie diese aus und unterschreiben Sie diese.

- Sende Sie uns die Vorlage auf dem Postweg zu.

- Wir bearbeiten Ihre Anfrage und zahlen Ihnen Ihre Freizügigkeitsleistung aus.

Kann ich auch nur einen Teil meiner dritten Säule beziehen?

Ja, es ist möglich, einen Teilbetrag der dritten Säule vorzeitig zu beziehen und den Rest auf dem Säule-3a-Konto zu belassen. Allerdings gilt dies nur bis zu einer Frist: Liegen zwischen dem Vorbezugszeitpunkt und dem Erreichen des regulären Rentenalters weniger als fünf Jahre, so muss die gesamte Summe eines einzelnen Säule-3a-Kontos bezogen werden. Es müssen aber nicht alle Konten gleichzeitig aufgelöst werden.

Das bedeutet: Wer mehrere Säule-3a-Konten unterhält, kann diese auch dann gestaffelt auflösen, wenn bis zum Erreichen des Rentenalter weniger als fünf Jahre liegen. In Hinblick auf das Gesamtkapital aus der Säule 3a entspricht das also einem Teilbezug, wenngleich man die Bezugssummen nicht frei wählen kann: Diese entsprechen eben den Kontoständen der einzelnen Konten.

Mehr Infos zum Thema gestaffelter Bezug der Säule 3a erhalten Sie hier:

Was ist ein WEF-Vorbezug der Säule 3a?

Dabei handelt es sich um einen Vorbezug im Rahmen der Wohneigentumsförderung (WEF): Das ist ein ganzer oder teilweiser Bezug des 3a-Vorsorgevermögens zur Finanzierung von selbstbewohntem Wohneigentum. Es besteht auch die Möglichkeit, das 3a-Vorsorgeguthaben für diesen Zweck zu verpfänden.

Wie häufig kann ich einen WEF-Vorbezug der Säule 3a tätigen?

Ein WEF-Vorbezug ist alle 5 Jahre möglich.

Muss ich meine dritte Säule beziehen, wenn ich ins Ausland ziehe?

Nein, das 3a-Guthaben wird erst mit 64 (Frauen) resp. 65 (Männer) Jahren fällig. Sind Sie weiterhin erwerbstätig, kann die Auszahlung bis zur Aufgabe der Erwerbstätigkeit, aber maximal 5 Jahre nach hinten verschoben werden.

Mehr Infos zum Thema Säule 3a und Auswanderung erhalten Sie hier:

Was passiert mit dem Säule-3a-Konto im Todesfall?

Im Todesfall des Vorsorgenehmer kommen seine Freizügigkeitsgelder den gesetzlichen Begünstigten zugute. Wer das ist, regelt die Verordnung über die berufliche Alters-, Hinterlassenen- und Invalidenvorsorge (BVV 2) bzw. das Bundesgesetz über die berufliche Alters-, Hinterlassenen- und Invalidenvorsorge (BVG). Durch eine individuelle Begünstigungsordnung kann der Kontoinhaber auch selbst Einfluss auf die Reihenfolge nehmen.

Mehr Infos zum Thema erhalten Sie hier:

Was geschieht mit der dritten Säule bei einer Scheidung?

Bei einer Scheidung werden die Gelder aus der Säule 3a anders gehandhabt als die aus der Pensionskasse, denn hier gilt das Güterrecht. Dieses schreibt vor, dass das Säule-3a-Vermögen je zur Hälfte zwischen den Parteien aufgeteilt wird.

Dritte-Säule-Kapital, das bereits vor der Hochzeit generiert wurde, ist von dieser Regelung allerdings ausgenommen. Sollte ein Ehevertrag bestehen, wird das Güterrecht davon überboten und die Regelungen fallen in jedem Einzelfall anders aus. Es ist daher ratsam, bei einer bevorstehenden Trennung oder Scheidung rechtlichen Rat einzuholen.

Mehr Infos zum Thema Säule 3a und Scheidung erhalten Sie hier:

Kann ich meine 3a-Wertschriften bei Auszahlung ins private Vermögen übertragen?

Die 3a-Wertschriften aus den relevate Anlagestrategien sind speziell für die Vorsorge entwickelt und können deshalb nicht in das private Vermögen übertragen werden.

Kann ich mein 3a-Konto nach Erreichen des AHV-Alters weiterführen?

Ja, Sie können Ihr 3a-Portfolio auch nach dem Erreichen des AHV-Alters weiterführen. Dazu müssen Sie aber nachweisen, dass Sie weiterhin erwerbstätig sind. Die Weiterführung ist bis spätestens 69 bzw. 70 Jahre (Frauen/Männer) gestattet. Danach müssen die Portfolios aufgelöst und bezogen werden.

Wie wird die dritte Säule versteuert?

Vorsorgeguthaben auf einem Säule-3a-Konto unterliegt nicht der Einkommens- oder Vermögenssteuer. Werden die Gelder ausgezahlt, werden sie mit einem reduzierten Tarif besteuert.

Mehr zum Thema Säule 3a und Steuern erfahren Sie auf folgenden Seiten:

Nachträgliche Einkäufe in die Säule 3a

Ab wann kann ich in die Säule 3a rückwirkend einzahlen?

Ab dem 1. Januar 2026 können Personen, die in früheren Jahren nichts oder nicht den Maximalbetrag eingezahlt haben, eine nachträgliche Einzahlung vornehmen. Eine erstmalige Lücke konnte im Jahr 2025 entstehen. Verpasste Einzahlungen vor dem Jahr 2025 können leider nicht eingekauft werden, um Säule 3a Lücken zu füllen.

Wie kann ich bei relevate eine nachträgliche Säule 3a Einzahlung vornehmen?

Um Ihre Säule 3a nachträglich bei relevate aufzubauen, beantragen Sie dies einfach digital über Ihr Dashboard. Nach der erfolgreichen Genehmigung können Sie den gewünschten Betrag sofort einzahlen und so Ihre Säule 3a Lücken füllen.

Wie hoch darf eine nachträgliche Einzahlung in die Säule 3a im Maximum pro Jahr sein?

Die maximale nachträgliche Einzahlung in die Säule 3a darf nur so hoch sein wie der aktuell gültige Höchstbetrag für angestellte Personen mit Pensionskassenanschluss (CHF 7'258 / Stand 2026). Dieses Maximum gilt auch für selbständig erwerbende Personen, obwohl diese mehr Geld in eine Säule 3a einzahlen dürfen (Max. CHF 36'288 p. a. / Stand 2026).

Eine Person, die im Jahr 2025 keine Einzahlung vorgenommen hat, obwohl sie dazu berechtigt gewesen wäre, kann im Jahr 2026 somit theoretisch zwei Mal CHF 7'258 einzahlen.

Kann man bei relevate die Säule 3a nachträglich einzahlen?

Ja. Bei relevate können Sie sowohl ordentliche Einzahlungen als auch einen Einkauf in die Säule 3a vornehmen. Nehmen Sie mit uns Kontakt auf, wenn Sie Fragen dazu haben, wie Sie bei uns Ihre 3. Säule nachzahlen können. Wir stehen Ihnen gerne zur Verfügung. Hier Kontakt aufnehmen.

Wie viele Jahre darf eine Lücke zurückliegen, damit ich nachträglich noch in die Säule 3a einzahlen kann?

Im Grundsatz können verpasste Einzahlungen bis zu 10 Jahre lang nachgeholt werden. Erstmals konnte eine Lücke im Jahr 2025 entstehen, welche ab dem Jahr 2026 nachträglich einbezahlt werden kann.

Verpasste Einzahlungen, die mehr als 10 Jahre zurückliegen, verfallen und können nicht mehr nachträglich eingezahlt werden.

Darf ein Einkauf in die Säule 3a in jedem Fall vorgenommen werden?

Nein. Im Einkaufsjahr muss zwingend zuerst der reguläre 3. Säule Maximalbetrag (CHF 7'258 / Stand 2026) eingezahlt werden, bevor man zusätzlich rückwirkend in die Säule 3a einzahlen darf.

Muss ich die Einzahlung zuerst bei der Säule 3a-Stiftung beantragen?

Ja. Damit wir einen Einkauf in die Säule 3a ermöglichen können, muss dieser im Voraus geprüft und genehmigt werden.

Bei relevate ist dieser Prozess komplett digitalisiert. Anhand einer Selbstdeklaration bestätigen wir Ihnen direkt, ob Sie in die Säule 3a nachträglich einzahlen können.

Welche Voraussetzungen gelten, um eine Lücke in der Säule 3a füllen zu können?

Ein nachträglicher Einkauf in die Säule 3a kann vorgenommen werden, wenn folgende Voraussetzungen kumulativ erfüllt sind:

- Die nachträgliche Einzahlung ist auf den maximalen Jahresbetrag (CHF 7'258 / Stand 2025) beschränkt – unabhängig von der Höhe der noch nicht getätigten Einzahlungen.

- Ein AHV-pflichtiges Einkommen bestand sowohl im Einkaufsjahr als auch im Jahr der verpassten Einzahlung.

- Jede nachträgliche Einzahlung muss im Voraus bei der Säule 3a Stiftung beantragt und genehmigt werden. Ohne Zustimmung der Stiftung darf man keine nachträglichen 3a-Einzahlungen vornehmen.

Darf ich eine nicht getätigte Einzahlung aus einem früheren Jahr auf verschiedene Jahre aufteilen?

Nein. Eine spezifische Lücke (z. B. aus dem Jahr 2025) darf nicht auf verschiedene Jahre aufgeteilt werden, sondern muss einmalig nachgeholt werden.

Wenn zum Beispiel eine Lücke von CHF 5'000 aus dem Jahr 2025 besteht und im Jahr 2026 nur CHF 2'000 nachträglich eingezahlt werden, verfallen die restlichen CHF 3'000.

Dürfen mehrere Lücken aus früheren Jahren zusammengerechnet und in einem Jahr eingekauft werden?

Ja. Es dürfen mehrere Lücken aus früheren Jahren (z. B. CHF 1'000 aus dem Jahr 2025 und CHF 2'000 aus dem Jahr 2026) zusammengerechnet werden, um diese CHF 3'000 im Jahr 2027 gesamthaft nachzuzahlen. Dabei bleibt jedoch die jährliche Obergrenze für den Einkauf in die Säule 3a (maximal CHF 7'258 zusätzlich zum ordentlichen Beitrag) bestehen.

Können bei verheirateten Personen beide Partner die Säule 3a nachzahlen?

Ja. Sofern beide Personen Lücken aus früheren Jahren aufweisen, können auch beide Partner nachträgliche Einzahlungen in die Säule 3a vornehmen und so ihre Vorsorge individuell optimieren.

Wird eine nachträgliche Einzahlung in die Säule 3a auf das gleiche Konto verbucht wie eine reguläre Einzahlung?

Ja. Wenn nichts anderes definiert wurde, wird das Geld einer nachträglichen Einzahlung auf das gleiche Konto verbucht und anschliessend in die gewählte Anlagestrategie investiert.

Es kann allerdings auch ein neues, zusätzliches Säule 3a Konto eröffnet werden, um den nachträglichen Einkauf in die Säule 3a zu ermöglichen und vom gestaffelten Bezug zu profitieren. relevate empfiehlt dies ab einem Guthaben von ca. CHF 50'000.

Muss die nachträgliche Einzahlung bei der gleichen Säule 3a-Stiftung erfolgen wie die reguläre Einzahlung?

Nein. Theoretisch können die ordentliche Einzahlung und eine nachträgliche Einzahlung bei unterschiedlichen Stiftungen erfolgen. Die Stiftung, die das Geld entgegennimmt, um Ihre Säule 3a Lücken zu füllen, muss allerdings vorgängig prüfen, ob die gesetzlichen Voraussetzungen für die Einzahlung erfüllt sind.

Wann verfällt die Möglichkeit für einen nachträglichen Einkauf?

Sobald ein Säule-3a-Konto infolge Alters (ab 60 möglich) aufgelöst und bezogen wurde, dürfen ab diesem Moment keine nachträglichen Einzahlungen mehr vorgenommen werden.

Es ist allerdings erlaubt, im selben Jahr erst einen Einkauf zu leisten und später das Konto zu beziehen.

Sind nachträgliche Einzahlungen auch nach dem ordentlichen Pensionierungsalter möglich?

Ja. Sofern Sie über das ordentliche Alter hinaus arbeiten, ein AHV-Einkommen erzielen und noch kein Konto bezogen haben, können Sie weiterhin die 3. Säule nachzahlen. Nach Alter 70 dürfen weder ordentliche noch nachträgliche Einzahlungen in die Säule 3a vorgenommen werden.

Können auch Selbständige Säule 3a Lücken füllen?

Ja. Auch Selbstständige können einen Einkauf in die Säule 3a tätigen. Dieser Betrag ist allerdings wie bei Angestellten auf den kleinen 3. Säule-Maximalbetrag begrenzt (CHF 7'258 / Stand 2026), selbst wenn Selbstständige regulär höhere Beiträge einzahlen dürfen.

Gibt es für den nachträglichen Einkauf der Säule 3a Sperrfristen wie bei der Pensionskasse?

Nein. Im Gegensatz zur Pensionskasse gibt es bei Einzahlungen in die Säule 3a keine Sperrfrist für den Bezug. Das Vermögen darf unter den gesetzlichen Kriterien jederzeit ohne Einschränkungen bezogen werden.

Können nachträgliche Einzahlungen ebenfalls frei investiert werden?

Ja. Wenn Sie die Säule 3a nachträglich aufbauen, wird das Geld ebenfalls in die gewählte Anlagestrategie investiert. Die Strategie bei relevate lässt sich jederzeit ändern – ganz einfach und unkompliziert über das Dashboard.

Kann ich mich bei relevate direkt melden, wenn ich weitere Fragen zu den nachträglichen Einzahlungen habe?

Ja. relevate bietet ihren Kundinnen und Kunden unter welcome@relevate.ch die Möglichkeit, persönlich Kontakt aufzunehmen, um mehr über das Thema «3. Säule nachzahlen» zu erfahren.

Zögern Sie nicht, uns bei Fragen oder Unklarheiten zu kontaktieren. Wir helfen Ihnen gerne weiter, damit Sie Ihre Säule 3a nachträglich bestmöglich nutzen können.