Unsere Investment-Strategien

Investieren Sie Ihr Vorsorgeguthaben bereits ab 20 Schweizer Franken mit unseren relevate Strategien.

Investieren mit Strategie!

Säule 3a & Freizügigkeit in Indexfonds anlegen

Bei relevate können Sie Ihre Vorsorgegelder in verschiedene Indexfonds-basierte Strategien investieren, anstatt sie auf dem Konto zu belassen. So erhöhen Sie Ihre Rendite-Chancen und maximieren Ihr Vorsorgepotenzial.

- Was sind Indexfonds?

- Die Vorteile von Indexfonds

- Die Indexfonds bei relevate

- Die Vorteile von Aktien-Fonds

- Aktien oder sparen – was ist besser?

- Aktien: Mehr als ein Inflationsschutz

- Fazit: Säule 3a & Freizügigkeit anlegen lohnt sich

Was sind Indexfonds?

Indexfonds bilden genau wie ETF (“Exchange Traded Funds”) Wertpapierindizes nach, sodass man mit Ihnen breit gestreut in diverse Asset-Klassen wie Aktien, Obligation oder Rohstoffe investieren kann. Der einzige wesentliche Unterschied zu ETFs ist, dass Indexfonds nicht an der Börse gehandelt werden. Stattdessen kauft und verkauft man die Fonds-Anteile direkt über den Fondsanbieter bzw. über Finanzdienstleister wie relevate.

Die Vorteile von Indexfonds

Dadurch dass Indexfonds nicht aktiv von einem Fonds-Manager gemanagt werden, sondern die Zusammensetzung eines Indexes zu replizieren versuchen – man spricht hier auch von “passiven Fonds” –, fallen nur geringe Gebühren für die Anleger an.

In Wertpapierindizes wie dem Swiss Market Index (SMI) oder dem US-amerikanischen S&P 500 sind mehrere zig bis hundert Werte gelistet. Bei globalen Indizes wie dem MSCI World oder dem FTSE All-World sind sogar tausende Aktien integriert. Anleger, die Indexfonds-Anteile kaufen, brauchen sich also um eine breite Diversifikation keine Sorgen zu machen.

Es gibt nicht nur passive Aktienfonds, sondern auch Fonds, die Indizes von anderen Anlageklassen abbilden. So können Privatanleger ihr Kapital einfach und sicher in komplexe Assetklassen anlegen, die ansonsten Finanzprofis vorbehalten sind.

Die Indexfonds bei relevate

Bei relevate können Sie Ihr Säule-3a- und Freizügigkeitsguthaben in Swisscanto-Fonds der Zürcher Kantonalbank (ZKB) investieren. Sie haben die Wahl aus folgenden Anlageklassen, die mit unseren Strategien unterschiedlich gewichtet werden können:

Aktien

Obligationen

Immobilien

Edelmetall (Gold)

Darum sind Aktien-Fonds für die Säule 3a so interessant

Aktien sind die Anlageklasse mit der historisch höchsten Rendite. Assets wie Obligationen, Immobilien oder Edelmetalle schneiden im Vergleich schlechter ab. Diese Rendite bezahlen Anleger mit einem höheren Risiko. Vor allem kurz- und mittelfristig schwanken Aktien bzw. Aktien-Indizes mitunter stark und auch drastische Kursverluste sind nicht unrealistisch.

Doch dieses Risiko lässt sich mit einer langen Haltedauer weit senken – zumindest war das in den letzten knapp fünfzig Jahren so. Wer in diesem Zeitraum weltweit diversifiziert und langfristig in Aktien investiert war, beispielsweise mit einem MSCI-World-Indexfonds, hat ab einer Haltedauer von rund 15 Jahren stets eine positive Rendite erzielt. Zwar kann man aus diesen historischen Erfahrungen nicht mit Sicherheit schliessen, dass sie sich in der Zukunft wiederholen werden.

Doch dass der sog. “Buy and Hold”-Ansatz auch weiterhin fruchten wird, ist angesichts folgender Tatsache sehr wahrscheinlich: Unserem Wirtschaftssystem ist langfristiges Wachstum eingeschrieben. Ohne dieses Wachstum, das sich eben unter anderem in steigenden Aktien-Indizes niederschlägt, funktioniert es nicht. Solange wir also in einem Wirtschaftssystem leben, das Wachstum braucht und erzeugt, ist global gesehen langfristig mit steigenden Aktienkursen zu rechnen.

Für alle Anleger, die 3a- oder Freizügigkeitsguthaben langfristig investieren wollen, sind das gute Nachrichten, denn sie wissen: Sofern es noch mindestens 15 Jahre bis zur geplanten Auszahlung sind, ist ein Investment in Aktien sehr aussichtsreich.

Aktien oder sparen?

Sollten die Säule 3a und die Freizügigkeitsleistung besser auf ein Sparkonto oder in ein Wertschriftendepot gesteckt werden? – Diese Frage stellen sich viele Vorsorgende in der Schweiz. Bei ihrer Beantwortung darf ein Thema nicht unberücksichtigt bleiben: die Inflation.

Inflation bezeichnet den anhaltenden Anstieg des allgemeinen Preisniveaus von Gütern und Dienstleistungen in einer Volkswirtschaft über einen bestimmten Zeitraum. Die Folge dieser Teuerung ist eine kontinuierliche Geldentwertung.

Eine vernünftige Geldanlage sollte diese Geldentwertung mindestens ausgleichen, sodass man für jeden Franken, den man heute zurücklegt, auch in Zukunft das kaufen kann, was man dafür aktuell bekommt. Noch besser ist es natürlich, wenn sich das Geld durch Zins und Zinseszins tatsächlich auch real vermehrt.

Sparkonten, die lediglich einen festen Zinssatz bieten, konnten die Teuerung in den letzten zwei Jahrzehnten zwar durchschnittlich aufwiegen – mehr aber auch nicht. So lag der Realzins (Nominalzins abzüglich Inflationsrate) zwischen 2000 bis 2019 durchschnittlich bei 0,05 Prozent pro Jahr, wie SWI schreibt. Von diesen 20 Jahren boten nur elf einen positiven Realzins, neun hingegen einen negativen. Aus 1’000 Franken, die man im Jahr 2000 auf das Sparkonto gelegt hätte, wären demnach in 20 Jahren lediglich rund 1’010 Franken geworden, was einem Plus von 1% entspricht.

Stellen wir dem beispielhaft ein Investment in einen Indexfonds gegenüber, der den SMI abbildet. Der Schweizer Leitindex ist zwischen dem Jahr 2000 und dem Jahr 2019 um 16% gestiegen. Aus 1’000 Franken wären demnach 1’160 Franken geworden – obwohl der SMI das Platzen der Dotcom-Blase und eine Weltwirtschaftskrise zu überwinden hatte.

Aktien: Mehr als ein Inflationsschutz

Wie gezeigt, ist von Aktien mehr zu erwarten, als ein reines Ausgleichen der Inflation. Doch warum schlagen sie das Sparkonto so klar im historischen Vergleich? Weil Aktienbesitzer von der Inflation profitieren können. Das hat zwei Gründe:

1) Aktien sind Sachwerte

Aktien sind Unternehmensanteile und damit Sachwerte, denn Aktionäre sind Mitbesitzer der materiellen und immateriellen Vermögenswerte eines Unternehmens. Dazu zählen Grundstücke, Gebäude, Maschinen, Patente oder Marken. Mit der allgemeinen Teuerung steigen auch diese Vermögenswerte – alters- und nutzungsbedingter Wertverlust natürlich aussen vor.

2) Weitergabe der Teuerung

Viele Unternehmen können die Inflation über Preiserhöhungen direkt an ihre Kunden bzw. den Endverbraucher weitergeben. Das heisst: Es steigen zwar die Einkaufspreise für Energie und Rohstoffe, doch so steigt auch der Umsatz. Erst wenn in der Folge des volkswirtschaftlichen Kaufkraftverlustes die Löhne steigen müssen, bekommen die Unternehmen die Inflation zu spüren. Bis dahin können sie sogar von der Inflation profitieren, indem sie die Preise über die Inflationsrate hinaus anheben, um so die Marge zu verbessern. Davon wiederum profitieren die Aktionäre durch Kurssteigerungen und/oder höhere Dividenden.

Was für Aktien gilt, gilt bedingt auch für andere Sachwerte wie Edelmetalle und Immobilien. Auch sie sind geldwertunabhängig und damit ein Inflationsschutz.

Fazit: Säule 3a und Freizügigkeit anlegen lohnt sich

Wie gezeigt kann sich das Investieren von 3a- und Freizügigkeitsguthaben in Indexfonds für Sie lohnen. Anstatt Ihren Geldwert auf einem Sparkonto lediglich zu erhalten, haben Sie die Möglichkeit, breit diversifiziert in verschiedene Anlage-Klassen zu investieren, die historisch betrachtet deutlich renditeträchtiger sind. Dies kann sich bis zum Auszahlungszeitpunkt in einem signifikant höheren Vorsorgevermögen niederschlagen.

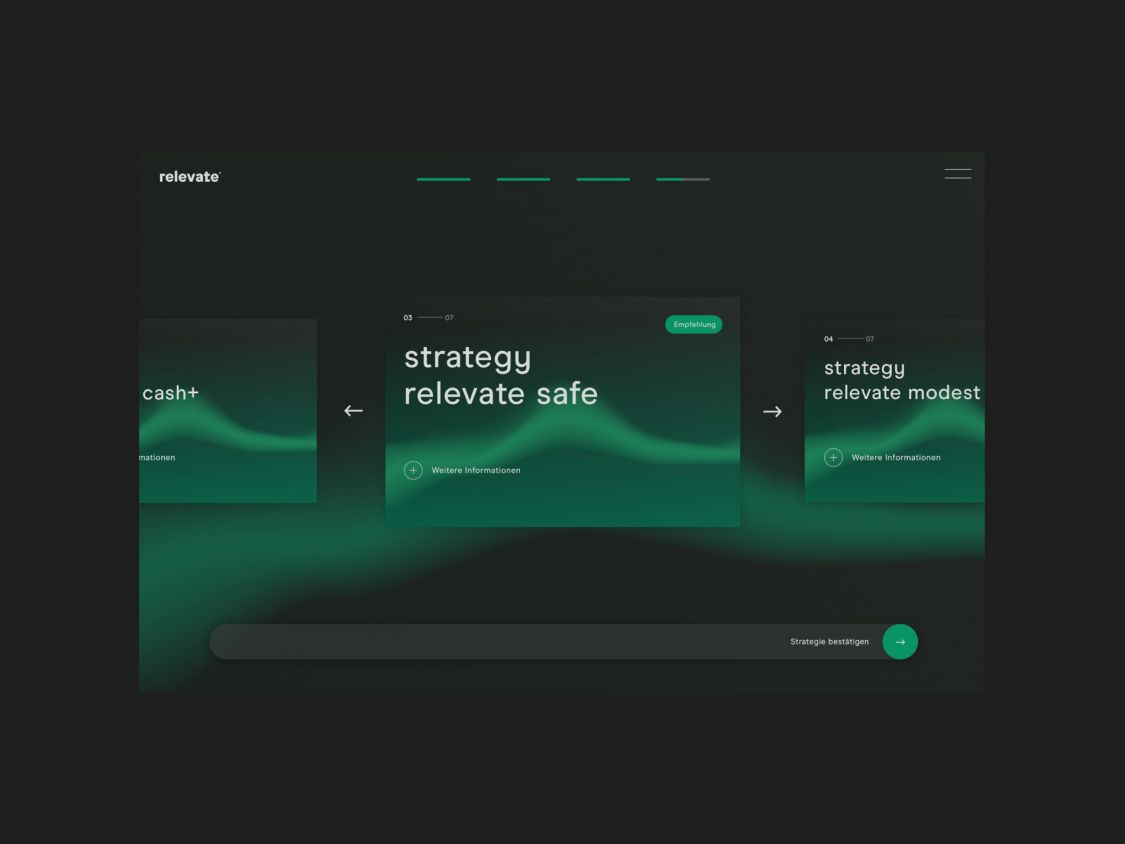

Beim Onboarding bei relevate oder bei der Eröffnung eines neuen Portfolios erhalten Sie von uns eine Anlagestrategie-Empfehlung, welche auf Ihr Risikoprofil abgestimmt ist. Sie müssen aber nicht zwingend die empfohlene Strategie auswählen, sondern können auch eine risikoärmere oder risikoreichere Strategie bestimmen.

Welche Anlagestrategien bietet relevate?

Bei relevate stehen Ihnen acht verschiedene Anlagestrategien mit unterschiedlichem Risiko zur Verfügung:

- cash

- cash+

- safe

- modest

- dynamic

- ambitious

- maximum

- excited

Das Risiko wird hauptsächlich anhand des Aktienanteils einer Strategie festgelegt.

Welche Anlageinstrumente werden eingesetzt?

Bei relevate werden folgende Anlageinstrumente eingesetzt:

- Bareinlagen

- Mittel- und langfristige Obligationen

- Kurzfristige Obligationen ("Geldmarkt")

- Aktien

- Immobilien

- Edelmetalle bzw. Gold (aufgeführt als “Alternative Anlagen”)

Nicht bei jeder Strategie kommen alle Instrumente zum Zuge. Bei allen Optionen ausser der Bareinlage wird in Swisscanto-Fonds der ZKB investiert.

Wie wähle ich die Anlagestrategie?

Beim Onboarding bei relevate oder bei der Eröffnung eines neuen Portfolios erhalten Sie von uns eine Anlagestrategie-Empfehlung, welche auf Ihr Risikoprofil abgestimmt ist. Sie müssen aber nicht zwingend die empfohlene Strategie auswählen, sondern können auch eine risikoärmere oder risikoreichere Strategie bestimmen.

Welche Strategie passt am besten zu mir?

Wir empfehlen Ihnen beim Onboarding eine Strategie auf Basis Ihres Risikoprofils und Ihres Anlagehorizontes, die wir anhand von mehreren Fragen ermitteln. Sie können Ihre letztendliche Strategie aber frei wählen und sie auch jederzeit wieder ändern. Auch Sie sollten bei der Wahl Ihrer Strategie auf Aspekte achten wie:

- Ihre Risikobereitschaft

- Ihre Renditeerwartungen

- Ihren Anlagehorizont

Wie kann ich meine Strategie anpassen?

Die Strategie können Sie jederzeit im Kundenportal anpassen. Die Umsetzung erfolgt jeweils am zweiten Bankarbeitstag einer Woche.

Kann ich in verschiedene Strategien investieren?

Innerhalb des gleichen Portfolios ist es nicht möglich, in verschiedene Anlagestrategien zu investieren. Sie können aber für jedes Portfolio eine andere Anlagestrategie definieren.

Kann ich nur einen Teil meines Vorsorgekapitals investieren?

Ja, Ihr Vorsorgekapital kann nur teilweise in die gewählte Anlagestrategie investiert werden. Der Rest verbleibt in diesem Fall als Bareinlage auf dem Konto (Strategie relevate Cash).

Wo werden die Wertschriften aufbewahrt?

Die Depotbank von relevate ist die Zürcher Kantonalbank (ZKB).

Bis wann muss ich einen Strategiewechsel in Auftrag geben, damit er in derselben Woche ausgeführt wird?

Ein Strategiewechsel muss spätestens bis zum Ende des ersten Bankarbeitstags einer Woche in Auftrag gegeben werden.

Ab welchem Betrag werden die Gelder investiert?

Die Vorsorgegelder bei relevate werden ab einem Betrag von CHF 20.- in die gewählte Strategie investiert.

Zu welchem Preis werden die Anlagen gehandelt?

Die Aufträge müssen bis zum Ende des ersten Bankarbeitstages einer Woche erfasst werden. Die Anlagen werden zu den Börsenschlusskursen ihrer Basiswerte vom zweiten und dritten Bankarbeitstag einer Woche gehandelt – abhängig davon, ob der Fonds nur aus in der Schweiz domizilierten Basiswerten besteht oder nicht.

Kann ich selber entscheiden, wann ich Anlagen kaufen oder verkaufen möchte?

Die Investitionen bei relevate finden immer am zweiten Bankarbeitstag einer Woche statt. Es ist also nicht möglich, dass Sie selber den Kauf oder Verkauf von Anlagen einleiten.

Was möglich ist: Ihre Vorsorgegelder zunächst mit der Strategie relevate cash als Bareinlage auf dem Konto belassen und erst zu einem späteren Zeitpunkt mit einer anderen Strategie investieren.

Anders herum können Sie auch von Fonds-basierten Strategien zurück zur Strategie cash wechseln, womit sie einen zeitnahen Verkauf Ihrer Anlagen zum nächsten Handelstermin einleiten.

Wie lange dauern die Käufe und Verkäufe?

Die Käufe und Verkäufe von Wertschriften erfolgen immer am zweiten Bankarbeitstag einer Woche. Die Verbuchung ist drei bis vier Bankarbeitstage später auf relevate sichtbar.

Ist es möglich, einen Kauf oder Verkauf zu stornieren?

Für den Kauf oder Verkauf von Wertschriften orientiert sich relevate an Ihrer Anlagestrategiewahl. Die Vorsorgegelder werden immer vollumfänglich oder nach Wahl (je nach gewähltem Investitionsvorgehen) zum Handelstermin am zweiten Bankarbeitstag einer Woche in die gewählte Strategie investiert. Eine Änderung der Anlagestrategie erfolgt immer zum nächstmöglichen Handelstermin. Das bedeutet, dass Sie Käufe und Verkäufe bis zum Ende des ersten Bankarbeitstages einer Woche stornieren können, indem Sie wieder die ursprüngliche Strategie auswählen.

Bin ich berechtigt, an Generalversammlungen teilzunehmen?

Nein. Die Stimmrechtsvertretung übernehmen die Swisscanto Fondsleitung AG oder deren Vertreter.

Was bedeutet Rebalancing?

Alle Anlagestrategien haben eine festgelegte neutrale Quote. Aufgrund von Marktbewegungen kann sich diese Quote verändern (= aktuelle Quote). Bei einem Rebalancing wird die aktuelle Quote wieder auf die neutrale Quote zurückgeführt.

Beispiel: In der Strategie relevate maximum beträgt die neutrale Aktienquote 85 Prozent. Die von den enthaltenen Fonds abgebildeten Aktienindizes steigen nun in der Folge einer positiven Marktlage stärker als die ebenfalls durch enthaltende Fonds replizierten Indizes für Obligationen, Immobilien und Edelmetalle. Ergo erhöht sich die aktuelle Aktienquote auf über 85 Prozent. Um die angestrebte Verteilung der Anlageklassen und damit auch das ursprüngliche Risikoprofil der Strategie wieder herzustellen, muss ein Rebalancing erfolgen. Dies geschieht durch Verkauf von Aktienfondsanteilen und/oder durch Zukauf von Anteilen der übrigen Fonds.

Wann erfolgt das Rebalancing?

Das Rebalancing findet vierteljährlich statt.