Nos stratégies d’investissement

Investissez votre avoir de prévoyance dès 20 francs suisses avec nos stratégies relevate.

Investir avec stratégie!

Placer le pilier 3a et le libre passage dans des fonds indiciels

Avec relevate, vous pouvez investir vos capitaux de prévoyance dans différentes stratégies basées sur des fonds indiciels plutôt que de les laisser sur votre compte. Vous augmentez ainsi vos opportunités de rendement et maximisez votre potentiel de prévoyance.

- Que sont les fonds indiciels?

- Les avantages des fonds indiciels

- Les fonds indiciels de relevate

- Les avantages des fonds indiciels

- Actions ou épargne?

- Actions: plus qu’une simple protection contre l’inflation

- Conclusion: il vaut la peine d’investir les fonds du pilier 3a et du libre passage

Que sont les fonds indiciels?

Tout comme les ETF («Exchange Traded Funds»), les fonds indiciels répliquent les indices de titres et permettent ainsi d’investir de manière largement diversifiée dans diverses classes d’actifs telles que les actions, les obligations ou les matières premières. La seule différence essentielle par rapport aux ETF est que les fonds indiciels ne sont pas négociés en bourse: les parts de fonds sont achetées et vendues directement par l’intermédiaire du fournisseur de fonds ou de prestataires de services financiers tels que relevate.

Les avantages des fonds indiciels

Comme les fonds indiciels ne sont pas gérés activement par un gestionnaire de fonds, mais tentent de reproduire la composition d’un indice – on parle ici aussi de «fonds passifs» –, les investisseurs ne doivent payer que de faibles frais.

De plusieurs dizaines à des centaines de valeurs sont cotées dans des indices boursiers tels que le Swiss Market Index (SMI) ou le S&P 500 américain. Des indices mondiaux tels que le MSCI World ou le FTSE All-World intègrent même des milliers d’actions. Les investisseurs qui achètent des parts de fonds indiciels n’ont donc pas à s’inquiéter de la diversification.

Outre les fonds passifs en actions, il existe aussi des fonds qui répliquent des indices d’autres classes d’actifs. Les investisseurs privés peuvent ainsi placer leur capital de manière simple et sûre dans des classes d’actifs complexes, réservées sinon aux professionnels de la finance.

Les fonds indiciels de relevate

Avec relevate, vous pouvez investir vos avoirs du pilier 3a et de libre passage dans des fonds Swisscanto de la Banque cantonale de Zurich (ZKB). Vous avez le choix entre les catégories de placement suivantes, qui peuvent être pondérées différemment selon nos stratégies:

- Actions

- Obligations

- Immobilier

- Métaux précieux (or)

Pourquoi les fonds en actions sont si intéressants pour le pilier 3a

Les actions sont la catégorie de placement affichant le rendement historiquement le plus élevé. Les actifs tels que les obligations, l’immobilier ou les métaux précieux sont en comparaison moins performants. Les investisseurs paient ce rendement par un risque plus élevé. Surtout à court et moyen terme, les actions ou les indices d’actions fluctuent parfois fortement, et des pertes de cours drastiques ne sont pas non plus impossibles.

Mais ce risque peut être considérablement réduit par une détention prolongée, ce fut du moins le cas ces cinquante dernières années. Les personnes qui, durant cette période, ont diversifié leurs investissements dans le monde entier et ont investi à long terme dans des actions, par exemple avec un fonds indiciel MSCI World, ont toujours réalisé un rendement positif à partir d’une durée de détention d’environ 15 ans. Certes, ces expériences historiques ne permettent pas de conclure avec certitude qu’elles se répéteront à l’avenir.

Toutefois, il est très probable que l’approche dite «Buy and Hold» (acheter et conserver) continue à porter ses fruits étant donné que la croissance à long terme est inhérente à notre système économique. Sans cette croissance, qui se traduit notamment par une hausse des indices boursiers, cela ne fonctionnerait pas. Aussi longtemps que nous vivrons dans un système économique qui a besoin et génère de la croissance, il faut s’attendre à une hausse des cours des actions sur le long terme.

Pour tous les investisseurs qui souhaitent investir à long terme leurs avoirs 3a ou de libre passage, il s’agit là d’une bonne nouvelle, car ils savent que s’il reste au moins 15 ans avant le retrait prévu, un investissement en actions est très prometteur.

Actions ou épargne?

Faut-il plutôt placer le pilier 3a et la prestation de libre passage sur un compte épargne ou plutôt un dépôt de titres? C’est la question que se posent de nombreux spécialistes de la prévoyance en Suisse. Dans leur réponse, un thème ne doit pas être négligé: il s’agit de l’inflation.

L’inflation désigne l’augmentation continue du niveau général des prix des biens et des services dans une économie sur une période donnée. La conséquence de ce renchérissement est une dépréciation continue de la monnaie.

Un placement raisonnable devrait au moins compenser cette dépréciation monétaire, de sorte que pour chaque franc placé aujourd’hui, il soit également possible à l’avenir d’acheter ce que l’on obtient actuellement en contrepartie. Naturellement, c’est encore mieux si l’argent augmente effectivement en termes réels grâce aux intérêts et aux intérêts composés.

Au cours des deux dernières décennies, les comptes épargne qui n’offrent qu’un taux d’intérêt fixe ont pu compenser en moyenne le renchérissement, mais pas plus. Ainsi, le taux d’intérêt réel (taux d’intérêt nominal moins taux d’inflation) était en moyenne de 0,05% par an entre 2000 et 2019, comme l’indique SWI. Sur ces 20 années, seules onze ont présenté un taux réel positif, tandis que neuf ont affiché un taux négatif. Par conséquent, les 1000 francs placés sur le compte épargne en 2000 ne seraient devenus que 1010 francs en 20 ans, ce qui correspond à une augmentation de 1%.

Prenons l’exemple d’un investissement dans un fonds indiciel répliquant le SMI. Le principal indice suisse a augmenté de 16% entre 2000 et 2019. Les 1000 francs seraient donc passés à 1160 francs, bien que le SMI ait dû surmonter l’éclatement de la bulle Internet et une crise économique mondiale.

Actions: plus qu’une simple protection contre l’inflation

Comme nous l’avons montré, on peut attendre des actions plus qu’une simple compensation de l’inflation. Mais pourquoi surclassent-elles si clairement le compte épargne en comparaison historique? Parce que les actionnaires peuvent profiter de l’inflation. Il y a deux raisons à cela:

1) Les actions sont des valeurs réelles

Les actions sont des parts d’entreprise et donc des valeurs réelles, car les actionnaires sont copropriétaires des actifs corporels et incorporels d’une entreprise. Il s’agit notamment de terrains, de bâtiments, de machines, de brevets ou de marques. Avec le renchérissement général, ces valeurs patrimoniales augmentent également, sans tenir compte naturellement de la perte de valeur due à l’âge et à l’usage.

2) Répercussion du renchérissement

De nombreuses entreprises peuvent répercuter l’inflation directement sur leurs clients ou les consommateurs finaux par le biais d’augmentations de prix. En d’autres termes, si les prix d’achat de l’énergie et des matières premières augmentent, le chiffre d’affaires augmente lui aussi. Ce n’est que lorsque les salaires doivent augmenter en raison de la perte de pouvoir d’achat que les entreprises ressentent l’inflation. Entre temps, elles peuvent même profiter de l’inflation en augmentant les prix au-delà du taux d’inflation afin d’améliorer leur marge. Les actionnaires en profitent par des hausses de cours et/ou des dividendes plus élevés.

Ce qui vaut pour les actions vaut aussi pour d’autres valeurs réelles telles que les métaux précieux et l’immobilier. Eux aussi sont indépendants de la valeur monétaire et offrent donc une protection contre l’inflation.

Conclusion: il vaut la peine d’investir les fonds du pilier 3a et du libre passage

Comme nous l’avons montré, il peut être intéressant pour vous d’investir vos avoirs 3a et de libre passage dans des fonds indiciels. Au lieu de simplement conserver la valeur de votre argent sur un compte épargne, vous avez la possibilité d’investir de manière largement diversifiée dans différentes classes d’actifs qui, historiquement, sont nettement plus rentables. Cela peut se traduire par une fortune de prévoyance nettement plus élevée au moment du retrait.

FAQ Stratégies

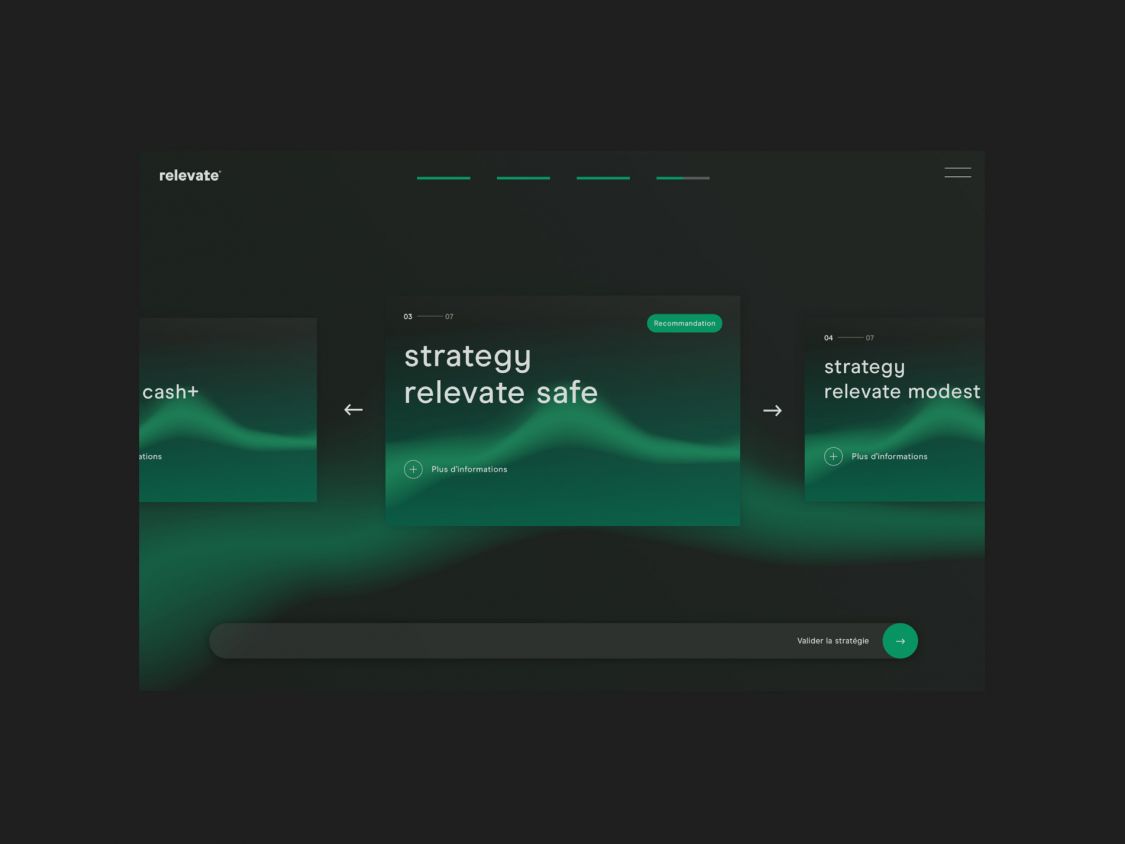

Quelles sont les stratégies de placement proposées par relevate?

Avec relevate, vous avez le choix entre huit stratégies de placement présentant des risques différents:

- cash

- cash+

- safe

- modest

- dynamic

- ambitious

- maximum

- excited

Le risque est principalement défini en fonction de la proportion d’actions d’une stratégie.

Quels sont les instruments de placement utilisés?

relevate utilise les instruments de placement suivants:

- apports en espèces

- obligations à moyen et long terme

- obligations à court terme («marché monétaire»)

- actions

- immobilier

- métaux précieux ou or (mentionnés comme «Placements alternatifs»)

Toutes les stratégies ne recourent pas à tous les instruments. Toutes les options, à l’exception de l’apport en espèces, sont investies dans des fonds Swisscanto de la ZKB.

Comment choisir une stratégie de placement?

Lors de l’onboarding chez relevate ou de l’ouverture d’un nouveau portefeuille, nous vous recommandons une stratégie de placement adaptée à votre profil de risque. Vous n’êtes toutefois pas obligé-e de choisir la stratégie recommandée, vous pouvez également choisir une stratégie moins risquée ou plus risquée.

Quelle stratégie me convient le mieux?

Lors de l’onboarding, nous vous recommandons une stratégie fondée sur votre profil de risque et votre horizon de placement, que nous déterminons à l’aide de plusieurs questions. Vous pouvez toutefois choisir librement votre stratégie finale et la modifier à tout moment. Lors du choix de votre stratégie, vous devez vous aussi faire attention à des aspects tels que:

- votre propension au risque

- vos attentes en matière de rendement

- votre horizon de placement

Comment puis-je adapter ma stratégie?

Vous pouvez modifier votre stratégie à tout moment sur le portail clients. Celle-ci est mise en œuvre le deuxième jour ouvrable bancaire de chaque semaine.

Puis-je investir selon différentes stratégies?

Il n’est pas possible d’investir dans différentes stratégies de placement au sein d’un même portefeuille. Vous pouvez toutefois définir une stratégie de placement différente pour chaque portefeuille.

Puis-je investir une partie seulement de mon capital de prévoyance?

Oui, votre capital de prévoyance ne peut être investi que partiellement dans la stratégie de placement choisie. Dans ce cas, le reste demeure sur le compte, sous la forme d’un dépôt en espèces (stratégie relevate cash).

Où sont conservés les titres?

La banque dépositaire de relevate est la Banque cantonale de Zurich (ZKB).

Jusqu’à quand puis-je donner un ordre d’un changement de stratégie pour qu’il soit exécuté la même semaine?

Un changement de stratégie doit être demandé au plus tard à la fin du premier jour ouvrable bancaire de la semaine.

À partir de quel montant peut-on investir des fonds?

Les capitaux de prévoyance de relevate sont investis dans la stratégie choisie à partir d’un montant de CHF 20.-.

À quel prix les placements sont-ils négociés?

Les ordres doivent être saisis au plus tard à la fin du premier jour ouvrable bancaire d’une semaine donnée. Les placements sont négociés aux cours de clôture de la bourse de leurs sous-jacents des deuxième et troisième jours ouvrables bancaires de la semaine, que le fonds soit composé uniquement d’actifs sous-jacents domiciliés en Suisse ou non.

Puis-je décider moi-même du moment où j’achète ou vends des placements?

Les investissements chez relevate ont toujours lieu le deuxième jour ouvrable bancaire d’une semaine. Vous ne pouvez donc pas procéder vous-même à l’achat ou à la vente de placements.

Par contre, il est possible: de laisser d’abord vos capitaux de prévoyance sur le compte en espèces avec la stratégie relevate cash et de ne les investir qu’ultérieurement dans le cadre d’une autre stratégie.

Inversement, vous pouvez également passer d’une stratégie fondée sur des fonds à la stratégie cash, ce qui vous permettra de vendre rapidement vos placements à la prochaine date de négoce.

Combien de temps nécessitent les achats et les ventes?

Les achats et les ventes de titres ont toujours lieu le deuxième jour ouvrable bancaire d’une semaine. La comptabilisation est visible sur relevate trois à quatre jours ouvrables bancaires plus tard.

Est-il possible d’annuler un achat ou une vente?

Pour l’achat et/ou la vente de titres, relevate se fonde sur la stratégie de placement que vous avez choisie. Les capitaux de prévoyance sont toujours investis intégralement ou au choix (selon la procédure d’investissement choisie) selon la stratégie choisie à la date de négoce du deuxième jour ouvrable bancaire d’une semaine. Une modification de la stratégie de placement est toujours effectuée à la prochaine date de négoce possible. Cela signifie que vous pouvez annuler des achats et des ventes jusqu’à la fin du premier jour ouvrable bancaire d’une semaine en sélectionnant à nouveau la stratégie initiale.

Puis-je participer aux assemblées générales?

Non. La représentation des droits de vote est assurée par Swisscanto Direction de Fonds SA ou son représentant.

Que signifie rééquilibrage?

Toutes les stratégies de placement ont une quote-part neutre définie. En raison des mouvements du marché, cette quote-part peut changer (= quote-part actuelle). En cas de rééquilibrage, la quote-part actuelle est ramenée à la quote-part neutre.

Exemple: Dans la stratégie relevate maximum, la quote-part d’actions neutre est de 85%. À la suite d’une situation de marché positive, les indices d’actions répliqués par les fonds contenus augmentent désormais plus fortement que les indices d’obligations, d’immobilier et de métaux précieux, également répliqués par les fonds contenus. La quote-part d’actions actuelle passe donc à plus de 85%. Afin de rétablir la répartition visée des classes d’actifs et donc aussi le profil de risque initial de la stratégie, un rééquilibrage doit être effectué. Cela se fait par la vente de parts de fonds en actions et/ou par l’achat de parts des autres fonds.

Quand s’effectue le rééquilibrage?

Le rééquilibrage est effectué tous les trimestres.